Содержание

Что такое аннуитетные платежи?

Формула расчета аннуитетных платежей

Как рассчитать аннуитетные платежи в Excel самостоятельно?

Досрочное погашение кредита - уменьшатся ли проценты?

Скачать расчет ежемесячных платежей по ипотеке в Excel

В чем отличие аннуитетного платежа от дифференцированного?

Что выгоднее: аннуитетный или дифференцированный способ погашения кредита?

На сегодняшний день вопрос аннуитетных платежей и банковских кредитов беспокоит многих жителей России и стран СНГ. Впрочем, мало кто знает, что выполнить расчет аннуитетных платежей в Excel можно и самостоятельно. Какой платеж выбрать при покупке квартиры в ипотеку - аннуитетный или дифференцированный, в чем их отличие и какие преимущества у той или иной выплаты. Также вы сможете сами подсчитать, каким будет перерасчет процентов при досрочном погашении кредита. Обо всем этом – в нашей статье о платежах и кредитах.

↑ Что такое аннуитетные платежи?

Аннуитетным платежом называется самый распространенный вариант платежей по кредиту, когда выплаты банку производятся равными частями. В течение всего периода кредитования ваш ежемесячный платеж остается неизменным. Заплатив в сентябре 3000 рублей, вы точно знаете, что в октябре, ноябре и так далее также будете платить банку по 3000 рублей.

Аннуитетный платеж состоит из нескольких частей. Первая сумма используется для погашения процентов, которые начисляет банк, вторая – на погашение вашего долга. При этом в начале кредитного периода большая часть аннуитетного платежа состоит именно из процентов. Уменьшение суммы долга происходит очень медленно, так что в итоге при данной схеме кредитования переплата получается больше.

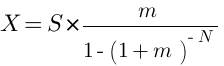

↑ Формула расчета аннуитетных платежей

Конечно, удобнее всего подобные платежи рассчитывать на кредитном калькуляторе. Используя его, вы определите не только размер начисляемых процентов, но и всю сумму, которая пойдет на погашение долга. Однако для лучшего понимания того, откуда же берутся все суммы выплат, предлагаем воспользоваться обычным калькулятором и особой формулой расчета аннуитетных платежей. Выглядит она следующим образом:

- X = ваш ежемесячный платеж

- S = общая сумма кредита

- m = ежемесячная процентная ставка

- N = количество месяцев, на протяжении которых будет выплачиваться кредит.

Таким образом, для расчета величины вашего аннуитетного платежа надо поинтересоваться у сотрудника банка, какой будет для вас величина проценту по кредиту. Также необходимо прикинуть, на какой срок вы берете кредит и о какой сумме идет речь.

Пример: Чтобы вам было проще разобраться в непростой банковской математике, сделаем условный расчет аннуитетного платежа. За основу возьмем такие условия:

S (сумма кредита) = пусть будет 20 000 рублей, а P (годовая процентная ставка) 22% годовых. Чтобы узнать месячную процентную ставку, воспользуемся формулой: P/100/12/. Месячная процентная ставка в нашем случае составит 22:100:12 = 0,0183.

Если кредит берется на два года, то N (срок кредитования) обозначим как 24 месяца. Давайте считать!

У нас получилась цифра 1037.20 рублей. Именно эту сумму вам необходимо будет вносить каждый месяц в банк на протяжении двух лет.

Хотите узнать размер переплаты. Сделать это несложно. Умножьте размер ежемесячного платежа на количество месяцев и отнимите от полученного числа сумму кредита. У нас получилось вот что: 24 892.80 р. – 20 000 рублей = 4892.80 р. Это и есть размер переплаты по описанному выше аннуитетному кредиту.

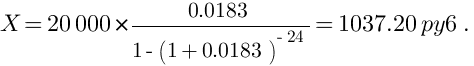

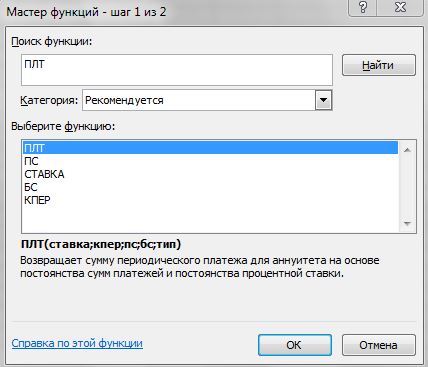

↑ Как рассчитать аннуитетные платежи в Excel самостоятельно?

Для конкретного примера скачайте файл в Excel (annuitet.xlsx) - скачать расчет аннуитетного платежа.

Расчет аннуитетного платежа можно сделать в офисной программе Excel. Для этого даже имеется специальная функция под названием =ПЛТ. Нажмите на значок «fx» (находится в левом углу от поисковика) и выберите из списка открывшихся функций ПЛТ, после чего нажмите ОК.

В новом окне заполняем такие строки, как «Ставка» (в нашем случае 22%/12), «Кпер» (24) и «Пс» (это сумма кредита – 20 000, всегда ставится с минусом). У вас сразу же появится число 1037,56 под цифрами. Это и есть сумма, которую нужно вносить ежемесячно. После нажатия кнопки «ОК» она появится в ячейке текущей таблицы.

Кстати, можно сделать еще проще – внести данные не в строчки окна, а прямо в строку поисковика в скобки.

Вы вписываете туда 22%/12;24; - 20000 и нажимаете Enter.

Как видите, в самостоятельном подсчете размера аннуитетного платежа нет ничего сложного. Впрочем, отправляясь в банк за кредитом, нужно быть готовым к тому, что ежемесячный взнос будет немного больше за счет дополнительных комиссий. Что непременно необходимо уточнить у менеджера банка, который предлагает заключение договора.

↑ Досрочное погашение кредита - уменьшатся ли проценты?

Каждый заемщик задает себе этот вопрос еще на этапе оформления кредита. Ситуации бывают разные – не исключено, что уже через месяц у вас появится возможность погасить всю сумму сразу. Но есть ли смысл досрочно погашать кредит и будут ли в данном случае пересчитываться проценты?

Выдержка из статьи 899 ГК РФ говорит о том, что в случае досрочного возврата займа в полном объеме клиент имеет право получить проценты, начисленные включительно до последнего дня возврата суммы. То есть, взымать «будущие» проценты банк не имеет права. Если вы хотите получить перерасчет процентов, перед досрочным погашением долга подайте соответствующее заявление в банк. Финорганизация произведет перерасчет и выдаст вам новый график.

Конечно, такое бывает не всегда. Банки не препятствуют желанию клиента погасить кредит досрочно, однако могут установить мораторий на первые 2-3 месяца пользования ссудой. Таким образом, свою выгоду банк успеет получить в любом случае, ведь первое время ежемесячные платежи чаще всего идут в счет погашения процентов.

Даже в этом случае досрочное погашение кредита будет выгодно клиенту. Например, после 3-х месяцев выплаты процентов вы просто внесете на счет банка всю сумму долга. В результате, вашей переплатой будут внесенные ранее проценты. Так что если есть возможность погасить кредит досрочно, постарайтесь сделать это – не надо дарить банку свои собственные средства.

В настоящий момент Сбербанк дает возможность любому клиенту погасить свою задолженность досрочно. Правда, в соглашении с банком срок запрета может составлять и два месяца, и несколько лет, особенно если речь идет об ипотеке. Вот почему так важно читать кредитный договор перед его подписанием.

Нередко банки идут навстречу своим клиентам и предлагают самостоятельно выбрать один из вариантов перерасчета при досрочном погашении кредита. Первый вариант предусматривает сокращение суммы платежа при неизменном сроке вашего кредитования, второй сокращает срок кредитования при неизменном платеже по текущему кредиту. Второй вариант выгоднее, нежели первый.

↑ Скачать расчет ежемесячных платежей по ипотеке в Excel

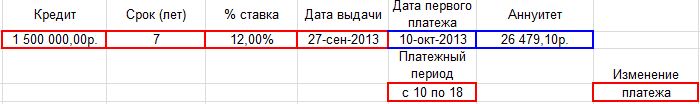

На нашем сайте вы можете загрузить уже готовый шаблон для расчета ежемесячного платежа по ипотеке в программе Excel. Произведенные с помощью данного документа расчеты помогут вам удостовериться в том, что сотрудники банка верно вывели сумму, на которую каждый месяц будет уменьшаться ваш кредит.

Кроме того, банк выдает график ежемесячных платежей - распечатку. Выглядит она следующим образом и в ней также можно подставить данные (проценты, сроки) и узнать свой ежемесячный платеж по ипотеке. Скачать график ежемесячных аннуитетных платежей.

↑ В чем отличие аннуитетного платежа от дифференцированного?

Когда человек выбирает сумму, срок и валюту кредита, не лишним будет также определиться с его погашением. Способ погашения вам предложит банк – остается либо согласиться с ним и взять кредит, либо отказаться от него.

На сегодняшний день российские банки применяют два способа погашения кредита – аннуитетным и дифференцированным платежами. Отличие между ними заключается в том, как будет происходить погашение основной суммы долга и процентов по ней.

Если банк назначит вам дифференцированный платеж, вся сумма долга будет делиться на равные части. Выплачивать их нужно будет каждый месяц вместе с процентами, которые начисляются на остаток основного долга. Первые платежи будут максимальными, однако со временем сумма ежемесячных выплат уменьшится.

Если банк назначит аннуитетный платеж, он будет рассчитываться по особой формуле и равномерно распределяться на протяжении всего срока действия вашего кредитного договора. Рассчитать аннуитетный платеж можно с помощью калькулятора, формулы или шаблона Excel, о которых мы писали выше.

↑ Что выгоднее: аннуитетный или дифференцированный способ погашения кредита?

Преимуществом дифференцированного платежа является выплата «тела кредита» с первого месяца оплаты. То есть, с каждым платежом основной долг уменьшается, становятся меньше и проценты по вашему кредиту. Главным недостатком такого способа гашения кредита является большая нагрузка на заемщика в самом начале срока кредита. Так что подобная схема сегодня применяется крайне редко и не приветствуется ни банками (им это попросту невыгодно), ни самими заемщиками. Мало кто согласится взять на себя основную финансовую нагрузку уже в первые дни кредитования. Еще одним минусом дифференцированных платежей является невозможность предоставить заемщику большой кредит из-за приличной суммы первого платежа.

Начиная с 2003 года, почти все банки перешли на аннуитетные платежи, которые экономически выгодны и для заемщиков, и для финансовых структур. Аннуитетные платежи помогают спланировать бюджет, ведь в этом случае заемщик ежемесячно выделяет одну и ту же денежную сумму на погашение своего кредита. Вся хитрость заключается в том, что первую половину срока клиент оплачивает проценты, а сумма основного долга начинает выплачиваться лишь с середины срока.

Конечно, с точки зрения общей переплаты дифференцированный платеж выгоднее аннуитетного. Например, за 10 лет кредита по ставке 12% переплата по аннуитетному платежу составит такую же сумму, как при ставке 14% дифференцированного платежа. Если же заемщик пожелает погасить кредит досрочно спустя половину срока, при дифференцированном платеже ему нужно будет вернуть вторую половину своего долга. При аннуитетном платеже нужно будет отдать банку три четверти суммы. Это связано с тем, что первая половина срока кредита при аннуитетном платеже состоит исключительно из процентов по кредиту, а не из основного «тела кредита».

А вот и простой пример. Представим, что заемщик Иван для открытия бизнеса взял в кредит 100 000 рублей сроком на 1 год под 17% годовых. Его двоюродный брат Василий решил отправить тещу в отпуск и сделать ремонт в квартире на таких же условиях. Разница лишь в том, что Иван воспользовался аннуитетным платежом, а Василия ждет дифференцированная схема оплаты.

Что это значит? Каждый месяц Иван будет вносить одну и ту же сумму, которая составляет 9 120, 48 рубля. То есть, стоимость кредита для него составит 9 472, 18 рубля. Василий, который взял заем с дифференцированным платежом, в первый месяц заплатит банку 9 750 рублей, во второй – 9 631, 94 рубля, в третий – 9 513, 89 рубля. Его последний платеж будет равен 8 451, 43 рубля. В общей сложности, Василий благодаря теще, ремонту и дифференцированному кредиту переплатит банку 9 208, 34 рубля. Если мы с вами сравним два полученных показателя, то увидим, что разнице в переплате составляет 263, 84 рубля. На первый взгляд, эта сумма может показаться небольшой. Однако если вы берете в кредит огромную сумму денег и на продолжительный срок, да еще и при ипотеке, показатель будет более чем впечатляющим.

Впрочем, не все так плохо и печально, как могло бы показаться. Аннуитетный способ погашения кредита отлично подойдет тем заемщикам, которые захотят взять максимальную сумму кредита и в ближайшем будущем планируют увеличить свой доход. Речь идет о предпринимателях, берущих кредит на нужды бизнеса. В этом случае действительно лучше найти банк с аннуитетным способом платежей. Дифференцированные платежи могут быть выгодны только заемщикам, имеющим высокий уровень дохода и готовым к большим долговым нагрузкам, лишь бы не переплачивать банку лишние проценты.

В завершение хотим дать вам один простой, но очень дельный совет. Никогда не подписывайте кредитный договор, не изучив при этом условия других банков. От условий кредитования того или иного банка может зависеть многое, но в первую очередь, насколько комфортно и выгодно вам будет отдавать впоследствии свой кредит. Не забывайте также внимательно читать все, что подписываете. По статистике, большинство наших граждан не читают договор и не слушают то, что говорит им сотрудник банка. Такая небрежность впоследствии может обернуться серьезными неприятностями и проблемами – в первую очередь, финансовыми.